DESTAQUE BRCG | China

2020 de novo?

Livio Ribeiro (livio.ribeiro@brcg.com.br)

18/05/2022

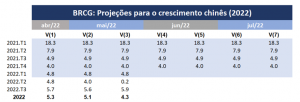

Bottom line: A bateria de dados de abril sugere que o 2022.T2 será um trimestre perdido em termos de crescimento. Já há analistas projetando contração interanual do PIB, o que consideramos, no atual momento, excessivo. Revisamos o crescimento interanual do PIB do trimestre para somente +0,2%, reduzindo a projeção de crescimento de 2022 para +4,3%. Hoje, atingir a meta de crescimento do PIB “ao redor de +5,5%” é praticamente impossível.

Durante os dois últimos trimestres, o crescimento chinês surpreendeu positivamente, com expansões interanuais de +4,0% (2021.T4) e +4,8% (2022.T1). Em ambos os casos, observou-se, do lado da demanda, uma maior resiliência do consumo interno, sem fazer a distinção entre as componentes pública e privada. Já do lado da oferta, as surpresas foram observadas em resultados melhores do que o esperado – sem dizer que foram positivos, deixando claro – tanto no setor secundário (especialmente na construção civil) como no setor terciário (especialmente nos serviços ligados ao lazer, à tecnologia da informação e à intermediação financeira).

A surpresa positiva do 1º trimestre de 2022 foi particularmente importante; segundo nossos modelos, somente o efeito sobre o carregamento estatístico do ano levaria o crescimento de 2022 a +5,3%, próximo da meta de expansão “ao redor de +5,5%” estabelecida pelo governo ao final de 2021. As implicações sobre policy seriam relevantes: tudo mais constante, a quantidade de estímulos em curso na economia já seria suficiente para que o governo atingisse os seus objetivos, indicando que uma atuação (ainda) mais intensa das autoridades não seria tão necessária.

Para além da letra fria dos números, é importante lembrar que os ventos começaram a mudar já em março de 2022. A despeito de impactos pequenos sobre o PIB do 1º trimestre, voltávamos a um cenário de risco sanitário, com a multiplicação de casos da variante Ômicron na China Continental, começando a afetar grandes centros como Hong Kong, Shenzhen e Shanghai. Em paralelo, a invasão da Ucrânia pela Rússia desorganizava, ainda mais, as cadeias de produção e o cenário econômico global, aumentando o custo de insumos básicos e reintroduzindo riscos geopolíticos, fato não observado, nesta intensidade, pelo menos desde os atentados de 2001 nos Estados Unidos.

Nuvens negras cresciam no horizonte, com uma estrutura de riscos que se intensificava e que sugeria um cenário mais complicado para o 2º trimestre – não só na China, como também em todo o mundo. Neste sentido, a projeção de crescimento do PIB no entorno da meta oficial tinha clara assimetria negativa, ainda que, ao final do trimestre passado, fosse muito difícil avaliar o tamanho do viés de baixa a ser incorporado. A imposição de lockdowns em Shanghai, começando na última semana de março, era um prenúncio de dias mais complicados adiante.

De fato, a questão sanitária tornou-se muito mais restritiva durante abril e a 1ª quinzena de maio, com sinais tentativos de flexibilização a partir do início de junho. Ao final de abril, praticamente todas as 100 principais cidades chinesas passavam por algum tipo de restrição de mobilidade, com destaque absoluto para os lockdowns impostos do delta do Rio Pérola (Guangdong-Hong Kong-Macau) e em Shanghai.

A primeira quinzena de maio viu o início de restrições mais intensas em Beijing, teoricamente sendo implementadas com aprendizado sobre a experiência um tanto caótica de Shanghai (que, se tudo der certo, terá confinado os seus moradores por praticamente 9 semanas). Não se sabe ao certo quando a política de lockdowns (dentro da estratégia de Covid-zero) acabará, mas resulta claro que o governo tem convicção de que este é o melhor caminho. Nas palavras de Xi Jinping: “(…) é necessário aderir inabalavelmente à política de Covid-zero dinâmica, e atacar, de forma resoluta, quaisquer palavras ou atos que coloquem em dúvida nossas políticas de prevenção da pandemia”[1]. É difícil ser mais claro do que isso.

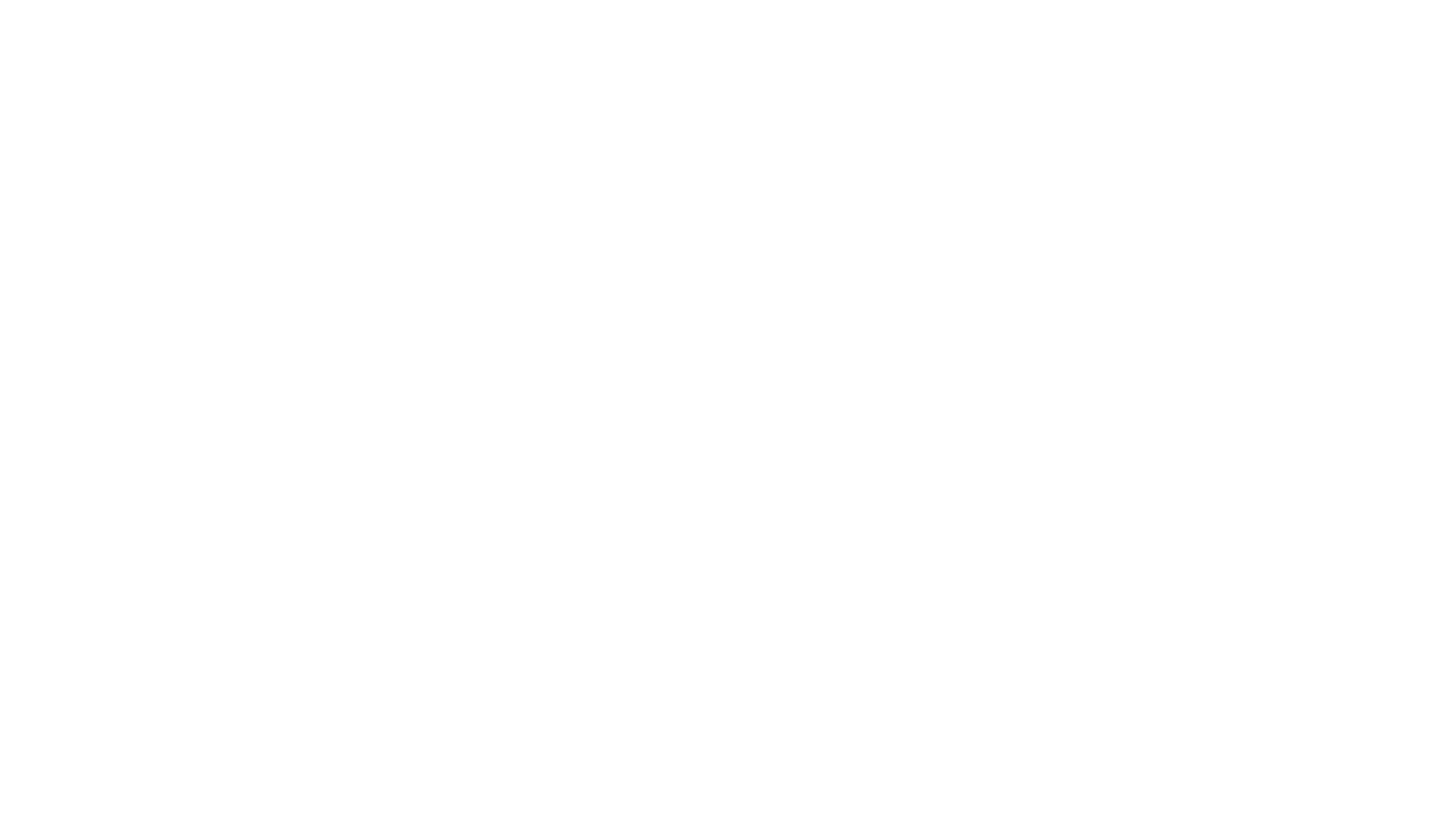

Sob este pano de fundo nada animador, não é nenhuma surpresa que os indicadores econômicos de abril tenham sido desastrosos, quase sempre frustrando as expectativas (crescentemente negativas) dos agentes econômicos. A sequência de divulgações foi oferecendo peças de um quebra-cabeças tenebroso, com quatro atos que se completaram em meados de maio. Como primeiro ato, os indicadores qualitativos dos PMI´s mostraram desaceleração relevante em abril, tanto em manufaturas como em serviços, e seja na leitura oficial (NBS) ou na leitura privada (Markit/Caixin). O choque qualitativo foi o mais intenso desde a eclosão da Covid em 2020, sugerindo efeitos relevantes sobre os dados reais do início do 2º trimestre.

Gráfico 1: Indicadores qualitativos (PMI) – manufaturas vs. serviços

Fonte: NBS e Markit/Caixin

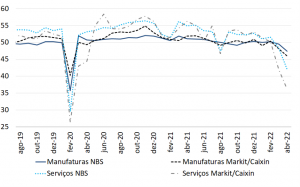

Como segundo ato, o desempenho dos indicadores de crédito foi catastrófico em abril, sob clara influência dos lockdowns, que provocaram um grande gargalo na produção, na logística e no consumo chineses. A concessão de crédito amplo foi de somente RMB 910bi no mês, levando a uma queda interanual de -51,0% (o pior resultado desde julho de 2014). Resultado ainda pior ocorreu no crédito bancário, com concessões de RMB 650bi, que implicaram em contração interanual de -77,2% (o pior resultado desde 2007). Quedas históricas e, em termos interanuais, ainda mais intensas do que as observadas quando da eclosão da Covid, em 2020.

Gráfico 2: Concessões de crédito (variação interanual)

Fonte: NBS e PBoC

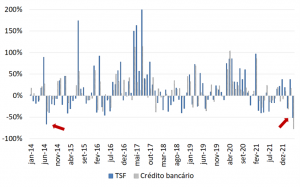

O mau resultado do crédito acendeu uma luz amarela, aumentando o temor de uma desaceleração desorganizada da economia. É importante reconhecer, no entanto, que o PBoC operou para manter a liquidez ampla e as taxas de juros interbancários em patamar contido – há aprendizado com o choque anterior e o governo chinês não está “inerte”. A forte contração das concessões parece ter emanado da carência de demanda, e não de um credit crunch originado no setor financeiro (pelo lado da oferta) – resultados ruins, mas que podiam, sob este prisma, ser ainda piores.

Gráfico 3: Taxas de juros interbancárias (%a.a.)

Fonte: PBoC

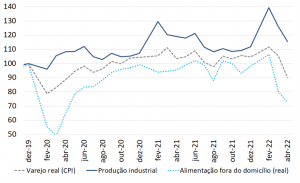

Como terceiro ato, tivemos um fraquíssimo desempenho dos principais indicadores quantitativos de atividade. A produção industrial apresentou recuo interanual de -2,9% em abril, com concentração da desaceleração na indústria de transformação e desempenho particularmente negativo em segmentos importantes como a produção de cimento (queda interanual de -18,6%) e “automóveis, partes e peças” (queda interanual de -32,0%). Já as vendas no varejo real (deflacionado pelo IPC chinês) contraíram -12,9% em termos interanuais, com colapso dos indicadores ligados à alimentação fora do domicílio (queda interanual de -24,1%) – algo perfeitamente razoável dada a natureza do choque em curso. A atividade chinesa, destacando o varejo e alguns de seus segmentos, tem enorme dificuldade de retomar e manter os níveis observados antes da pandemia.

Gráfico 4: Produção industrial e vendas no varejo (dez/19=100)

Fonte: NBS

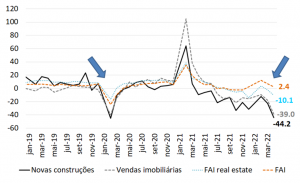

Como quarto e último ato, os indicadores de investimentos, vendas e construção também sofreram os efeitos das amplas restrições sanitárias neste início de trimestre; no caso específico dos indicadores imobiliários, tornando um cenário já negativo ainda muito pior. Os investimentos em ativos fixos (uma proxy imperfeita para os investimentos da economia) registraram expansão interanual de +2,4% em abril, sendo basicamente o único indicador da bateria de dados que não frustrou as expectativas de mercado.

Mais relevante, ampliou-se a dicotomia entre o desempenho dos investimentos agregados e daqueles estritamente associados ao mercado imobiliário (os investimentos em real estate contraíram -10,1% na mesma métrica), sugerindo que a atuação anticíclica do governo, através dos gastos de infraestrutura, já opera a pleno vapor. A diferença de desempenho é ainda mais relevante se olhamos para os indicadores de vendas e construções imobiliárias, ambos em colapso interanual comparável ao observado quando da eclosão da Covid em 2020, mas que agora emana da combinação de restrições sanitárias e da agenda regulatória que ainda se abate sobre o setor imobiliário.

Gráfico 5: Investimentos e mercado imobiliário (variação interanual)

Fonte: NBS

Reconhecer o melhor desempenho relativo do investimento agregado é central para calibrar o tamanho da desaceleração do PIB ora em curso. Que fique claro: há enormes efeitos negativos da cruzada sanitária (a política de Covid-zero), que se somam aos efeitos de outros choques (no setor imobiliário, nos mercados financeiros, no setor de saúde, na educação, no cenário internacional, no custo de insumos produtivos, nas cadeias logísticas, etc) e que sugerem uma importante desaceleração do crescimento durante o trimestre corrente, mantendo viés negativo e enorme incerteza prospectiva. Mas, ao contrário de 2020, o impulso através da infraestrutura, das obras públicas e da irrigação financeira dos governos subnacionais (o que chamamos de “Velha China”) já ocorre, tendendo a minimizar a derrocada da atividade em comparação ao observado há dois anos. Não muda o fato, no entanto, de que atingir a meta de crescimento do PIB “ao redor de +5,5%” em 2022 é, hoje, praticamente impossível.

Em conclusão, a bateria de dados de abril sugere que o 2022.T2 será um trimestre perdido em termos de crescimento. Já há analistas projetando contração interanual do PIB, o que consideramos, no atual momento, excessivo. A política anticíclica já está em funcionamento e a desaceleração, ainda que relevante, tende a ser menor do que a observada em 2020. Revisamos o crescimento interanual do PIB do 2022.T2 para somente +0,2%, reduzindo a projeção de crescimento de 2022 para +4,3%. O cenário é fluido e depende, principalmente, da extensão e severidade das restrições associadas à política de “Covid-zero”.

Tabela 1: Tracking PIB China (2022.T2 – 3ª atualização)

Fonte: BRCG

DISCLAIMER

Este relatório foi produzido pela BRCG utilizando dados públicos compilados até 17 de maio de 2022 e possui caráter meramente informativo. O relatório é destinado a clientes e investidores institucionais, não podendo a BRCG e/ou os seus analistas serem responsabilizados por quaisquer perdas, diretas ou indiretas, derivadas de sua utilização. Este relatório não pode ser reproduzido, distribuído ou publicado por qualquer pessoa ou instituição, para quaisquer fins, sem a estrita autorização da BRCG.

[1] Reunião do Comitê Permanente do Partido Comunista Chinês, 05 de maio de 2022.