DESTAQUE BRCG

Copom: Andar com fé eu vou, que a fé não costuma falhar

Livio Ribeiro (livio.ribeiro@brcg.com.br)

Fev/22

Bottom line: Confirmando nosso call não-consensual, o Banco Central exerceu os graus de liberdade autoconcedidos no Comunicado de dez/21 e sinalizou uma redução do ritmo de elevações da taxa básica de juros a partir de sua reunião de mar/22 – a despeito das expectativas de inflação para o biênio 2022/2023 se encontrarem fora das metas estabelecidas pelo CMN. Reafirmamos nosso call de Selic terminal de 12,50%a.a. em 2022, a ser atingida em mai/22. Para 2023, esperamos cortes de 2,0p.p. de juros a partir de meados do ano, levando a Selic terminal de 2023 a 10,50%a.a.

No final de 2021, publicamos um artigo[1] com uma visão não-consensual em relação às mudanças feitas na comunicação do Banco Central em sua última reunião do ano. Na visão hegemônica do mercado, a autoridade monetária foi mais dura, sinalizando perseverança na elevação dos juros – aqui entendida como a manutenção da taxa em patamar mais elevado (seja porque o nível terminal seria maior, seja porque o nível médio seria maior) do que o imaginado, pela mediana do mercado, para 2022 – e antecipando mais um ajuste de 1,5p.p. na reunião seguinte do Copom (em fevereiro de 2022).

A despeito disso, nossa visão foi de que o Comitê promoveu uma mudança de tom bastante importante ao final de seu Comunicado, definindo que a sua atuação deveria assegurar a convergência da inflação às metas ao longo do horizonte relevante, e não mais o seu cumprimento no horizonte relevante. O conceito de cumprimento das metas é infinitamente mais restrito do que o da convergência às metas. Logo, o Banco Central sinalizou, ainda em dezembro de 2021, que poderia ter conforto com uma inflação cadente no biênio 2022-2023, ainda que sem chegar aos objetivos estabelecidos pelo CMN: ele se deu mais graus de liberdade de forma pouco sutil, o que, para nossa surpresa, não ganhou a devida atenção do mercado.

Ainda em dezembro, deixamos claro que nossos modelos exigiam uma Selic terminal de 12,50%a.a., a ser atingida até maio de 2022, para permitir o cumprimento da meta de inflação de 2023 – sob todas as nossas simulações, 2022 já seria um ano perdido. Em nossa visão, ocorreria uma elevação de 1,5p.p., seguido de reduções de ritmo para 1,0p.p. (em março) e um ajuste final de 0,75p.p. em maio – o Copom exerceria a restrição menos ativa (passando de cumprimento das metas para convergência às metas) ainda no primeiro trimestre de 2022.

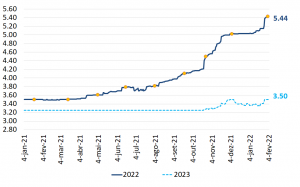

Deixamos claro, também, que o Banco Central parecia aceitar uma trajetória mais sujeita a riscos, nisso incluindo a possibilidade do não-cumprimento da meta de inflação (aqui entendida como a meta pontual e a banda de oscilação) durante todo o biênio 2021-2022. O resultado do IPCA de 2021 já seria evidentemente elevado, e, de fato, encerrou o ano passado em 10,1%. No imediato pré-Copom de fevereiro de 2022, as expectativas de mercado estavam fora das metas tanto para 2022 (3,5%, com banda de +/-1,5p.p.) como para 2023 (3,25% +/-1,5p.p.), somente “entrando na banda de oscilação” em algum momento do ano que vem.

Gráfico 1: Expectativa de IPCA (%a.a., mediana, fim de período)

Fonte: Banco Central do Brasil. Elaboração: BRCG

E então veio a primeira decisão de política monetária de 2022, no dia 02 de fevereiro. Como esperado e amplamente sinalizado, o Banco Central elevou a taxa Selic em 1,5p.p., levando a taxa de referência da economia a 10,75%a.a. – depois de aproximadamente quatro anos e meio, voltamos a ver juros de dois dígitos no Brasil.

Ainda mais relevante do que a decisão desta reunião foi a sinalização, já para a próxima reunião do Copom, de uma redução do ritmo de elevações da taxa básica. Confirmou-se, dessa forma, a nossa visão não-consensual: o Banco Central havia se dado graus de liberdade para uma atuação mais suave já no início de 2022, aceitando uma inflação cadente no horizonte relevante, ainda que não estritamente aderente às metas estabelecidas pelo CMN.

As projeções condicionais da autoridade monetária cristalizaram esta aposta. De maneira geral, o cenário de referência simulados pareceu ser suficientemente bem calibrado, ainda que, em nossa visão, continue sendo excessivamente benigno na projeção (implícita) de preços livres. Isso se mostrou particularmente verdadeiro para 2022, quando inesperadamente o Banco Central reviu o seu cenário de preços administrados para 6,6%, mesmo com redução da bandeira tarifária de energia elétrica (de vermelha 2 para vermelha 1) para os dezembros do biênio 2022-2023.

Com Selic que atinge um pico de 12,00%a.a. em 2022, termina o ano em 11,75%a.a. e recua para 8,00% em 2023, o Banco Central enxerga IPCA de 5,4% em 2022 (preços administrados de 6,6% e preços livres de 5,0%) e de 3,2% em 2023 (preços administrados de 5,4% e preços livres de 2,6%) – a projeção de inflação oficial está na meta do ano que vem, e o foco da política monetária já migrou, oficialmente e com maior peso, para 2023. De forma explícita, o não-cumprimento da meta em 2022 – se a projeção oficial se materializar, teremos o segundo ano seguido no qual o Presidente do Banco Central deverá se explicar ao Ministro da Economia e à sociedade, o que não ocorre desde o triênio 2002-2004 – já se tornou uma questão menor para a autoridade monetária.

Nosso cenário base continua sendo de Selic atingindo 12,50%a.a. até a reunião de maio, permanecendo neste nível até meados de 2023. Com isso, geramos inflação de 5,1% em 2022 e de 3,3% em 2023. Nossos números são próximos aos oficiais, mas com composição bem diferente: preços administrados são sempre mais baixos (3,4% e 4,8%) e nossa inflação de preços livres é sempre mais elevada (5,7% e 2,8%). Sistematicamente, os modelos oficiais têm subestimado a inflação de preços livres; como corolário, enxergam uma potência da política monetária maior do que a que tem sido observada.

Com uma política monetária que deve assegurar convergência às metas (e não o seu cumprimento), um deslocamento do horizonte relevante para 2023 e projeções condicionais cadentes e convergentes ao fim do horizonte relevante, o Copom já indicou uma redução do ritmo de elevação da taxa básica a partir da reunião de março. Ainda que tenha enfatizado que irá perseverar na sua estratégia de juros elevados até que se consolide a desinflação e a ancoragem das expectativas, houve inequívoca confirmação do tom mais dovish que já tínhamos identificado na última reunião do Copom de 2021.

“Andar com fé eu vou, que a fé não costuma falhar”: o Copom joga as suas fichas no tamanho do ciclo de ajuste já ocorrido, com elevação da Selic em 8,75p.p. desde março de 2021, e na materialização defasada dos efeitos deste ajuste sobre a atividade e a inflação. Uma aposta arriscada, se notarmos que as expectativas de inflação ainda estão fora das metas estabelecidas para o biênio 2022-2023.

Não estamos dizendo que os efeitos da política monetária restritiva não ocorrerão – eles virão, ainda que o timing e a magnitude sejam desconhecidos. Afirmamos, no entanto, que, ao alongar a convergência por todo o horizonte relevante, o Banco Central se coloca em posição de enfrentar novos choques que o façam perder o controle do processo. Há risco relevante na estratégia escolhida, quanto mais se lembrarmos da elevada incerteza prospectiva que nos aguarda no biênio 2022-2023 – seja no mundo, seja no Brasil.

Em conclusão, reafirmamos nosso call de Selic terminal de 12,50%a.a. em 2022, com elevações de 1,0p.p. na reunião de março e de 0,75p.p. na reunião de maio. Há risco real do Comitê entregar um orçamento um pouco menor do que julgamos necessário para garantir o cumprimento da meta de inflação de 2023 – como já expressamos em diversas ocasiões, 2022 já está perdido há muito tempo.

Para o ano que vem, esperamos cortes de 2,0p.p. de juros a partir de meados do ano (quatro cortes consecutivos de 0,5p.p.), levando a Selic terminal de 2023 a 10,50%a.a. Somente assim os nossos modelos colocam o IPCA em trajetória de convergência para a meta de 2024, definida pelo CMN em 3,0%.

[1] Destaque BRCG (dez/21) – “Copom: Uma visão contrária sobre o comunicado de dezembro”. Disponível em https://brcg.com.br/copom-uma-visao-contraria-sobre-o-comunicado-de-dezembro/

DISCLAIMER

Este relatório foi produzido pela BRCG utilizando dados públicos compilados até 07 de fevereiro de 2022 e possui caráter meramente informativo. O relatório é destinado a clientes e investidores institucionais, não podendo a BRCG e/ou os seus analistas serem responsabilizados por quaisquer perdas, diretas ou indiretas, derivadas de sua utilização. Este relatório não pode ser reproduzido, distribuído ou publicado por qualquer pessoa ou instituição, para quaisquer fins, sem a estrita autorização da BRCG.