DESTAQUE BRCG | Economia internacional

China: Quando a realidade se impõe

Livio Ribeiro (livio.ribeiro@brcg.com.br)

21/09/2023

Bottom line: A despeito de sinais contundentes de desaceleração que já podiam ser percebidos há algum tempo, somente nas últimas semanas o tema do menor crescimento chinês chegou “na boca do povo”. Há razões estruturais e conjunturais que explicam o momento delicado, associadas a certa inadequação das políticas públicas em curso. Não nos parece haver motivo para o pânico criado no mercado, mas é importante estarmos preparados para uma China que crescerá menos – não somente agora, mas também no futuro.

![]()

Introdução

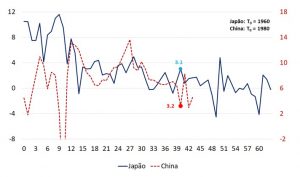

Temos ressaltado, há algum tempo, que o desempenho da economia chinesa seria mais forte em 2023 do que em 2022, porém longe de estelar como os analistas mais otimistas defendiam. Já na virada do 1º trimestre para o 2º trimestre de 2023, uma leitura mais atenta dos indicadores de alta frequência sugeria que a economia tinha dificuldade de acelerar de forma consistente; após o repique derivado da abertura sanitária ao final de 2022, a atividade chinesa entrou em trajetória mais errática, tendo, invariavelmente, desempenho inferior ao esperado pelo mercado[1].

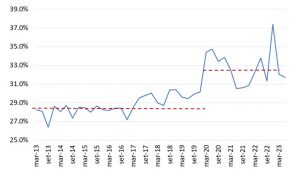

Acima de tudo, enxergávamos uma dificuldade crônica de dinamizar a demanda por produtos chineses, tanto externa como interna, em meio a um cenário de oscilações nas preferências dos consumidores, de aversão global crescente ao “Chinese way” e de políticas públicas inadequadas, que seguiram priorizando intervenções setoriais e uma maximização da oferta. Os desafios não eram particularmente recentes (gráfico 1), remontando, pelo menos, a meados de 2021, e se somavam a uma série de questões, tanto conjunturais como estruturais, que colocaram o motor de crescimento chinês em marcha mais lenta.

Gráfico 1: PIB chinês (dessazonalizado, dez/2010=100)

Fonte: NBS

Os resultados de crescimento do PIB do 2º trimestre de 2023 já representaram um alerta contundente aos mais otimistas, com um crescimento interanual de +6,3% e marginal (frente ao trimestre anterior) de somente +0,8% – em princípio, um desempenho bastante robusto, mas inferior ao esperado pelo mercado (expansão interanual de +7,2%) e com composição que já deixava claros os desafios existentes na demanda, fosse por bens ou por serviços.

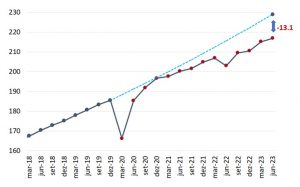

A “chave” dos analistas só virou, de fato, quando da divulgação da bateria de dados de julho. Os calls mais otimistas foram abandonados e emergiu certo pânico no mercado, com muitos passando a defender que a economia chinesa estava à beira de um colapso e de uma quebra irremediável do seu modelo de desenvolvimento. A tabela 1 compila o comportamento dos principais indicadores de alta frequência desde meados do ano passado. Cabe a pergunta: os dados de julho referendam um colapso do humor quanto à China?

Tabela 1: Heatmap dos indicadores de alta frequência*

Fonte: NBS, PBoC e Markit/Caixin

Do desempenho recente dos dados fica claro que a bateria de julho foi ruim, mas não exatamente calamitosa. Entendemos que o ponto mais negativo de 2023 ocorreu em maio, com piora dos qualitativos, colapso do crescimento do crédito e resultados frágeis na indústria, no varejo e nos investimentos, inclusive imobiliários – lembrando que, em todos esses, a base comparativa interanual era muito favorável, posto que em maio de 2022 ocorreu o grande lockdown de Shanghai.

Desde então, os dados seguiram mostrando uma economia com dificuldade de retomar uma trajetória sustentável de crescimento, mas sem evidências de um colapso ou de que a China esteja no limiar de uma ruptura histórica. A bateria de dados de agosto, recém-divulgada, chega inclusive a reduzir um pouco do mau humor do mercado com o desempenho recente da economia chinesa. Advogamos por parcimônia: o mundo não iria acabar em julho, e, de forma equivalente, os problemas chineses não foram magicamente resolvidos em agosto.

Ainda que com oscilações, a piora do humor em relação à China é objetiva. Ocorreram questões pontuais, nos últimos meses, que ajudam a explicar o timing dessa piora de percepção, especialmente após problemas de rolagem de dívidas e pagamentos devidos por grandes conglomerados financeiros (a gestora Zhongrong) e pela maior incorporadora imobiliária chinesa (a Country Garden). Mas aqueles que acompanham a China de perto não se surpreenderam com esses eventos, que já eram relativamente esperados, e, em grande medida, já precificados.

Gráfico 2: Valor de face de debêntures da Country Garden (vencimento 2025, set/21=100)

Fonte: Bloomberg

A questão relevante parece ser, de fato, a ausência de cobertura analítica da China cuidadosa e recorrente. Essa é uma questão que observamos há muito tempo em relação à análise macroeconômica chinesa: os fatos só “ocorrem”, para o grande público, quando são reportados nos grandes jornais econômicos ocidentais (como Financial Times e Wall Street Journal, além da revista The Economist) –, e as últimas semanas foram profícuas em constatações das dificuldades chinesas e em opiniões cataclísmicas, nem sempre bem fundamentadas.

É natural que a cobertura da conjuntura chinesa seja (bem) feita por poucos, tendo em vista as dificuldades de obtenção de informações e a opacidade do debate público local. Entender a dinâmica chinesa leva tempo e é difícil; exige perseverança e certamente não é um projeto de meses, mas sim de anos. Nesse sentido, é preciso ter consciência de que nem sempre os grandes jornais ocidentais trarão informações no timing correto, com “novidades” que não refletem o debate local em curso. Esse descasamento entre os “fatos” e as “notícias” pode gerar momentos extremos: quem acompanha com cuidado a evolução da economia chinesa entende que a forte guinada de humor do mercado foi exagerada.

Um olhar mais profundo

Isso não muda, no entanto, a constatação de que a China passa por dificuldades. E quais seriam as razões para isso? Identificamos cinco questões que fazem parte do rol de explicações para o atual momento enfrentado pela economia chinesa, combinando debates estruturais, temas conjunturais e inadequações nas políticas públicas:

- “Japanização”: modelo de crescimento chinês está esgotado e entramos em período de estagnação secular, tal como o Japão;

- “Azar”: o país enfrenta uma conjuntura extremamente negativa, que já pode ser dita persistente (mas não necessariamente estrutural);

- Recessão de balanços: famílias e empresas estariam excessivamente alavancadas, e o processo de limpeza patrimonial levará a um período (longo?) de crescimento sub-ótimo;

- Carência de demanda: aversão ao risco e mudanças nas preferências de consumo, tanto internas como externas, criam um momento fortemente negativo para a economia;

- Inadequação das políticas públicas: frente ao cenário desafiador, os governantes chineses erram no diagnóstico e, assim, atuam de forma equivocada.

Há mérito em todos esses pontos, ou seja, eles fazem parte do diagnóstico do atual momento negativo enfrentado pela economia chinesa. A dificuldade, no entanto, é entender quais são as contribuições individuais para os desafios recentes. Para tanto, é necessário discutir cada tema em maior profundidade.

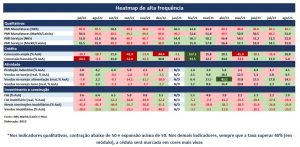

- “Japanização”

No caso da “Japanização”, talvez ocorra um uso pouco rigoroso do conceito. Em uma visão preliminar, é inegável que há grandes similaridades entre as trajetórias de crescimento de Japão e China, respeitando diferenças de velocidade e com certo deslocamento temporal (a expansão chinesa teria começado aproximadamente 20 anos depois da japonesa). Para os defensores dessa tese, a grande estagnação japonesa, iniciada na virada do século, teria paralelo no que já está em curso na China pós-pandemia (gráfico 3) –, e isso levaria a uma trajetória de crescimento decrescente até o fim da próxima década.

Gráfico 3: Taxa de crescimento do produto por trabalhador (Japão vs. China)

Fonte: The Conference Board e Penn World Table (v. 10.0)

É claro que a análise precisa ser mais profunda do que isso, e, para tanto, convém definir o conceito de “Japanização”. Segundo Ito (2016)[2], este é um fenômeno econômico que ocorre quando “(i) a taxa nominal de juros (taxa de referência) é zero; (ii) há deflação ao consumidor por um período prolongado; (iii) o juro real neutro é inferior a zero, e, também, inferior ao juro real efetivo; e (iv) o crescimento efetivo da economia fica abaixo do potencial por um longo período”.

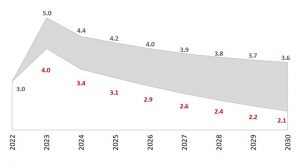

Hoje, nenhuma das condições acima apresentadas parece ser observada na economia chinesa. As taxas nominais de juros são positivas (benchmark para empréstimos de um ano em 3,45%a.a. e taxas interbancárias em torno de 1,90%a.a.) e não há deflação persistente ao consumidor, ainda que se tenha passado por momento negativo, na métrica mensal, entre fevereiro e junho de 2023 (tabela 2). Sobre o juro real neutro, não há uma avaliação conclusiva, até devido às especificidades da política monetária local; ainda assim, resulta estranha a possibilidade de que se tenha um juro real de equilíbrio negativo.

Tabela 2: Indicadores de inflação chinesa (últimos 12 meses)

Fonte: NBS

A questão mais relevante talvez fique no crescimento. É sabido que a economia tem perdido vigor, com taxa média de expansão de 7,7%a.a. na década de 2010 sendo seguida por expansão média de 4,6%a.a. nos primeiros três anos da década de 2020. É claro que não podemos esquecer da pandemia e de uma série de questões negativas recentes, mas é fato que a taxa de crescimento anual diminuiu.

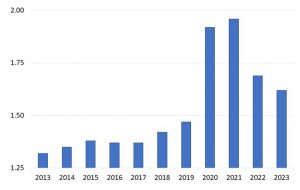

Não podemos perder de vista, no entanto, que há questões estruturais em operação, com redução dos investimentos em capital físico (dentro da lógica de transição do modelo econômico chinês), cunha demográfica (a população total já encolhe e a população economicamente ativa cairá em um par de anos) e incrementos em produtividade que parecem insuficientes para compensar esses vetores negativos. Dito de outra forma, o crescimento da economia caiu, mas o potencial de crescimento também – e, em nossa visão, essa redução ainda tem longo caminho adiante (gráfico 4).

Gráfico 4: Estimativas para o cresci mento potencial chinês

Fonte: BRCG

- “Azar”

Já sob a ótica do “azar”, é forçoso reconhecer que a China tem enfrentado choques adversos relevantes nos últimos anos. A guerra comercial com os EUA, a pandemia e uma política externa mais ativa aumentaram a oposição enfrentada no mundo, inclusive em grandes parceiros comerciais (como a Austrália) e em regiões sob a esfera de influência chinesa (a Ásia-Pacífico). Há uma crescente sinofobia[3], que torna as trocas com o mundo mais difíceis e que complica a promoção dos interesses chineses.

Para além desses fatos, que não são estruturais, mas devem nos acompanhar por um longo período, há uma questão objetiva: hoje, o perfil de demanda global prioriza cada vez mais serviços em detrimento dos bens (gráfico 5), aproximando-se do perfil observado antes da pandemia. A China, como a grande produtora de bens para o mundo, tende a ser negativamente afetada nesse ajuste, em alguma medida compensando o momento extremamente positivo observado no imediato pós-pandemia.

Gráfico 5: Demanda relativa de bens vs. serviços

Fonte: BEA e VettaFi

Uma mudança no perfil de consumo não tende a ser estrutural, mas é fato que ainda não sabemos onde se estabilizará o novo mix de preferências dos consumidores. Resulta relativamente claro, no entanto, que a demanda observada no biênio 2020-2021 não será a do futuro; nessa transição a um “novo normal”, a China sofre.

- Recessão de balanços

Outro tema que ganhou enorme tração recente foi a narrativa da recessão de balanços – e que, tal como a “Japanização”, merece maior cuidado na definição. O conceito clássico remonta a Koo (2003)[4], sendo definido como “um tipo de recessão econômica que ocorre quando o setor privado – famílias e empresas – se encontra excessivamente endividado, escolhendo coletivamente pagar as suas dívidas mesmo se as condições de mercado forem favoráveis a novos investimentos ou ao gasto”.

É importante, no caso chinês, também definir um conceito de recessão de balanços por má alocação de recursos, como “um tipo de recessão econômica que ocorre quando empresas investem em projetos com taxa de retorno negativa, independentemente do custo de capital, devendo reduzir seus investimentos futuros de forma a reequilibrar a sua posição patrimonial”

Note-se que, se os conceitos de recessão de balanço são válidos, então políticas públicas que reduzam o custo do capital – cortes nas taxas de juros – são ineficazes: famílias e empresas continuarão pagando dívidas previamente contraídas, mesmo que as condições de mercado se mostrem mais favoráveis.

Até qual ponto isso se aplica à China atual? A análise deve começar pela evolução do endividamento dos agentes privados, e resulta, claro, na largada, que este não parece ser um problema nas famílias chinesas (gráfico 6) – seus níveis de dívida não parecem ser anormalmente elevados e têm se reduzido nos últimos anos. A discussão relevante fica, de fato, para o endividamento das empresas chinesas.

Gráfico 6: Endividamento dos agentes privados (% do PIB)

Fonte: PBoC

Há enormes desafios na organização das informações de endividamento corporativo chinês, com riscos de dupla contagem e problemas na separação entre agentes privados e públicos. Optamos por dividir o endividamento das empresas entre o bancário – contraído por empresas do setor corporativo não-financeiro – e o não-bancário – que mistura os crédito tomado pelos setores corporativos privado não-financeiro e paraestatal. Mesmo que possa haver alguma redistribuição em termos da composição do endividamento, resulta claro que o montante de dívida corporativa é relevante e crescente – estando posta, portanto, a condição básica para discutirmos a possibilidade de recessão de balanços.

É importante, neste ponto, entender que o setor corporativo chinês é bastante diverso, e que cada tipo de empresa pode enfrentar restrições específicas. Separamos quatro grandes grupos de agentes: (i) as incorporadoras imobiliárias; (ii) as empresas estatais; (iii) as empresas paraestatais (plataformas de investimento local), especializadas na construção de infraestrutura; e (iv) as empresas privadas produtoras de bens, tanto para o mercado doméstico como para o externo.

No caso das incorporadoras, é notório que existe um momento de forte ajuste patrimonial, que combina tanto um escopo mais restrito de opções para financiamento e rolagem de dívidas (pelo lado do passivo) como uma queda vertiginosa das receitas associadas à venda de imóveis (pelo lado do ativo).

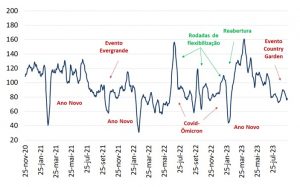

Não resta outra opção que não seja pagar as dívidas anteriormente contraídas, nem sempre com sucesso, mas esta não parece ser uma decisão orgânica do setor: o ajuste patrimonial deriva de políticas públicas restritivas, originalmente desenhadas para reduzir a alavancagem das incorporadoras[5] e que, com o passar do tempo, levaram a uma erosão da demanda[6] (gráfico 7). Não nos parece que o ajuste em curso se enquadre nos conceitos de recessão de balanços já expostos, e, também, resulta claro que estamos longe de uma normalização da demanda imobiliária.

Gráfico 7: Indicador antecedente de demanda imobiliária

Fonte: BRCG

No caso das empresas estatais, é sabido que muitos empreendimentos possuem retornos duvidosos, com excesso de oferta em setores-chave (como aço e painéis solares) e manutenção da operação de empresas deficitárias através de subsídios, incentivos e, no limite, intervenção estatal (no que se convencionou chamar de zombie-lending)[7]. É difícil precisar a extensão do fenômeno e não se pode perder de vista que há desafios também do lado da demanda, mas é inegável que a recessão de balanços por má alocação de recursos é uma hipótese válida na China. Não é claro, no entanto, o porquê desse fenômeno estar ocorrendo, em larga escala, precisamente agora.

Já as empresas paraestatais combinam características dos dois grupos anterior, havendo tanto aquelas que investiram em projetos com taxa de retorno negativa, independentemente do custo de capital (ou seja, que se enquadram no conceito de recessão de balanços por má alocação), como aquelas que sofrem os efeitos diretos e indiretos do forte ajuste do mercado imobiliário chinês – não raro, a captação financeira dessas empresas tem colateral em ativos imobiliários. Nesse segundo caso, não é óbvio que os ajustes patrimoniais derivem de uma decisão das empresas, mas sim de um imperativo gerado pelas condições de mercado – ou seja, o conceito clássico de recessão de balanços talvez não se aplique.

E, por fim, as empresas privadas produtoras de bens consumidos dentro e fora da China enfrentam, acima de tudo, um momento muito negativo na demanda. Assim, o ajuste patrimonial em curso deriva muito menos de uma escolha por pré-pagamento de dívidas e muito mais das grandes incertezas observadas do lado do faturamento – novamente, sem enquadramento claro nos conceitos de recessão de balanços expostos.

- Carência de demanda

O que emerge desse debate é que, hoje, a economia chinesa enfrenta enorme carência de demanda – tanto interna como externa, e especialmente pelos bens produzidos pela indústria de transformação. No caso da demanda doméstica, existe um debate crescente sobre mudanças nas preferências dos consumidores (priorizando o consumo de serviços), mas nos parece que a questão central está no aumento da poupança das famílias (gráfico 8): o pós-pandemia é marcado por uma importante mudança de patamar, e não há sinal, no curto prazo, de que voltemos à realidade anterior à 2020.

Gráfico 8: Poupança das famílias (ajustada sazonalmente, % da renda disponível)

Fonte: NBS e BRCG

Em termos qualitativos, esse aumento da poupança parece estar intimamente ligado a uma maior incerteza prospectiva, em um cenário de efeito-riqueza negativo (queda nos preços de imóveis, que representam pouco mais de 60% da poupança das famílias), elevação do desemprego, especialmente dos mais jovens, e redução da confiança na renda futura. Não é por acaso que a preferência por poupança aumentou (gráfico 9), e que, mesmo que se tenha observado algum ajuste recente, ainda se mantenha em patamares elevados.

Gráfico 9: Pesquisa dos depositantes bancários urbanos (aberturas selecionadas)

Fonte: PBoC

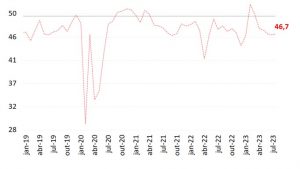

Por fim, no caso da demanda externa, muito do argumento já foi desenvolvido quando discutimos o “azar” enfrentado pela China na atual conjuntura. Há mudanças relevantes na penetração dos produtos chineses no mundo e uma crescente preferência por outros produtores, refletindo ecos da guerra comercial, mudanças nas cestas de consumo e maior sinofobia. O comportamento do indicador de novas ordens de exportação, dentro do PMI industrial chinês, é bastante claro nesse sentido, estando em terreno negativo (abaixo de 50) em praticamente todos os meses desde meados de 2021 (gráfico 10).

Gráfico 10: Novas ordens de exportação (PMI manufaturas)

Fonte: NBS

- Inadequação das políticas públicas

Concluindo nossa análise mais profunda sobre os determinantes do atual momento delicado enfrentado pela economia chinesa, não podemos deixar de ressaltar que a resposta das políticas públicas tem nos parecido, no mínimo, inadequada para lidar com os desafios recentes. Não é que o governo esteja inerte: desde aproximadamente meados de julho de 2023 (em torno da divulgação do PIB do 2º trimestre), um sem-número de iniciativas governamentais foi colocado em marcha, procurando dar suporte e auxílio à economia no curto prazo.

A questão relevante é que a imensa parte dessas iniciativas focou no lado da oferta, combinando incentivos setoriais, promessas mais vagas de melhorias no ambiente de negócios e redução dos juros referenciais em diversas linhas de captação empresarial. Mesmo políticas “de demanda”, como os incentivos à aquisição de automóveis e reforma habitacional (nisso incluindo a aquisição de itens das linhas branca e marrom), foram, na prática, voltadas à melhora da posição patrimonial de segmentos específicos da indústria de transformação.

Se os conceitos discutidos anteriormente são válidos, especialmente as questões de recessão de balanços e carência de demanda, então a prescrição mais óbvia seria ampliar os dispêndios fiscais: com o governo ampliando a demanda e dando suporte às famílias, seja na sua renda presente ou nas perspectivas de renda futura, poder-se-ia reduzir a aversão ao risco e melhorar as perspectivas de faturamento empresarial, “destravando” o crescimento.

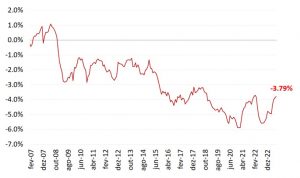

O comportamento recente das contas públicas chinesas mostra que tem ocorrido exatamente o contrário (gráfico 11): há uma consolidação fiscal em curso (!), que combina tanto alguma retomada de receitas fiscais, como, e principalmente, uma desaceleração da velocidade de crescimento das despesas governamentais.

Gráfico 11: Resultado fiscal (acumulado em 12 meses, % do PIB)

Fonte: MoF e NBS

Por que isso estaria ocorrendo? Aqui é realmente difícil interpretar as razões pelas quais esse curso de ação foi escolhido, mas há algumas conjecturas possíveis. Em primeiro lugar, é notória a visão negativa das autoridades chinesas sobre grandes impulsos fiscais, tais quais os ocorridos depois da crise financeira global de 2008/2009; há temor genuíno de um debt overhang[8], e uma preocupação de evitar crescimento excessivo do endividamento agregado da economia.

Em segundo lugar, há barreiras institucionais (como, por exemplo, o hukou[9]) que inviabilizam a implementação de políticas de seguridade social em larga escala – o que, sob uma visão canônica, seria um mecanismo-padrão para reduzir a aversão ao risco e liberar consumo das famílias. Mais ainda, a economia política chinesa – regime de partido único, com planejamento centralizado – não parece ser favorável a um debate organizado sobre políticas de transferência de renda às famílias, o que também seria um vetor de estímulo direto no curto prazo.

Cabe ressaltar, por fim, que é possível que não exista clareza, dentre as autoridades chinesas, de que o momento atual exige políticas pelo lado da demanda. Os velhos remédios, pelo lado da oferta, sempre funcionaram; por que agora seria tão diferente?

Conclusão

Em última instância, é necessário separar certo “pânico” observado no debate recente sobre China dos fatos: a economia passa por um momento delicado, as razões são tanto estruturais como conjunturais, e, olhando para frente, devemos estar preparados para uma desaceleração importante do crescimento. Isso é muito diferente de dizer que há um colapso iminente e que a economia está entrando em uma espiral descontrolada de desaceleração e recessão, como defendem alguns analistas mais radicais.

A questão que mais nos incomoda é que há componentes dessa “tempestade perfeita” que estão totalmente fora do controle das autoridades chinesas, mas há políticas públicas que poderiam ter sido implementadas para minimizar os efeitos da desaceleração em curso – e não foram. Poucas vezes nos lembramos de um tom tão marcado de inadequação no rol de iniciativas governamentais chinesas, e não há previsão de que a linha de atuação das autoridades seja modificada, de forma relevante, no curto prazo.

Assim, é necessário ter em mente que a dor ainda não acabou. Nossas projeções mais recentes indicam que crescer 5,0% em 2023 (a meta anual estipulada pelo governo) está ficando cada vez mais apertado e, talvez mais relevante, que o crescimento nos próximos anos irá provavelmente desacelerar de forma mais intensa do que o mercado imagina.

Nossas estimativas mais recentes, e ainda sujeitas à grande incerteza, já sugerem que o crescimento de 2024 será inferior a 4,5%, e que, em meados da década, crescer em torno de 4,0% será um resultado bastante satisfatório para a China. Será que os analistas estão cientes disso, e que os preços de ativos já incorporaram tamanha desaceleração? Em nossa visão, ainda não.

DISCLAIMER

Este relatório foi produzido pela BRCG utilizando dados públicos compilados até 20 de setembro de 2023 e possui caráter meramente informativo. O relatório é destinado a clientes e investidores institucionais, não podendo a BRCG e/ou os seus analistas serem responsabilizados por quaisquer perdas, diretas ou indiretas, derivadas de sua utilização. Este relatório não pode ser reproduzido, distribuído ou publicado por qualquer pessoa ou instituição, para quaisquer fins, sem a estrita autorização da BRCG.

[1] Este artigo é uma atualização da seção “Em foco” do Boletim Macro FGV IBRE de set/23. Disponível em https://portalibre.fgv.br/boletim-macro.

[2] Ito, T. Japanization: Is it Endemic or Epidemic? NBER Working paper 21954, 2016.

[3] Pew Research Center, July, 2023, “China’s Approach to Foreign Policy Gets Largely Negative Reviews in 24-Country Survey

[4] Koo, R. Balance Sheet Recession: Japan’s Struggle with Uncharted Economics and its Global Implications. Wiley, 1st edition, October 2003.

[5] Ribeiro, L. (2021). Análise: A tempestade perfeita será o início do fim?. Disponível em https://valor.globo.com/financas/noticia/2021/09/21/analise-a-tempestade-perfeita-sera-o-inicio-do-fim.ghtml

[6] Indicador construído pela BRCG, com informações de vendas de unidades imobiliárias compiladas para as 27 maiores cidades chinesas. Data de corte em 20/09/2023.

[7] Lam, W.R, Schipke, A., Tan, Y, Tan, Z. Resolving China’s Zombies: Tackling Debt and Raising Productivity. IMF Working Paper WP 17/266, November 2017.

[8] Meyer, M. China’s Growing Debt: Are the Fault Lines Beginning to Show? Knowledge at Wharton, University of Pennsylvania, July 2016.

[9] Passaporte de trânsito doméstico, que permite aos cidadãos terem pleno direito de acesso aos equipamentos urbanos e estruturas de seguridade social (escolas, hospitais, creches, etc) somente na sua localidade de origem.