DESTAQUE BRCG | Economia Internacional

China: Mal-estar ao final de 2022

Livio Ribeiro (livio.ribeiro@brcg.com.br)

23/11/2022

Bottom line[1]: Temos expressado, há algum tempo, a nossa preocupação com o desempenho da economia chinesa. Ainda que o resultado do PIB no 3º trimestre tenha surpreendido positivamente, identificamos questões fundamentais que limitam uma expansão consistente. Há um problema de demanda, que não é atacado pelas autoridades. Revisamos a projeção de crescimento de 2022 para 3,2%. Com pioras no carregamento estatístico e na dinâmica de curto prazo, nossa projeção de 2023 já se encontra em 4,7% – com claro viés de baixa.

Temos expressado, há algum tempo, nossa preocupação com o desempenho da economia chinesa em 2022[2]. Enfrentando sucessivas rodadas de recrudescimento sanitário, uma onda de ajustes regulatórios em setores-chave da economia – aqui falamos de choques para além do imobiliário – e um mundo cada vez mais desafiador, temos tido dificuldade de enxergar vetores que levem a uma aceleração consistente do crescimento neste ano.

Os dados de alta frequência mostram, há alguns trimestres, uma economia que possui crônica incapacidade de aceleração – mesmo com inúmeras políticas públicas de promoção do crescimento. Sempre defendemos, e estamos cada vez mais convictos disso, que o governo chinês tem tido um problema de foco: amplia a atuação estatal na “Velha China”, notadamente na construção de infraestrutura urbana, e não ataca a forte moderação do consumo interno.

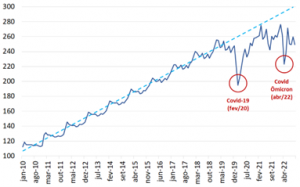

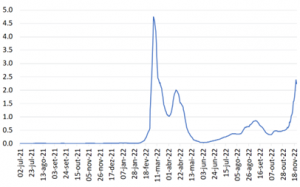

O gráfico abaixo, que mostra o comportamento histórico do varejo real (deflacionado pelo CPI), fala por si: com a eclosão da Covid-19, ainda em 2020, algo se quebrou na estrutura doméstica de demanda, e todas as iniciativas governamentais implementadas desde então falharam em dinamizar o comportamento dos consumidores chineses – ou, o que achamos, não se importaram com isso. Os vales observados (2020.T1 e 2022.T2) deixam claro que os choques sanitários importam, mas não são determinantes para a fraqueza das vendas. Há outras questões em operação.

Gráfico 1: Vendas no varejo (2009=100, real, deflacionado pelo CPI)

Fonte: NBS e BRCG

Por sobre essa questão mais “estrutural”, 2022 também foi marcado por uma transição política, encerrando o 19º Congresso do Partido Comunista Chinês e abrindo o termo do 20º Congresso – com novo Comitê Permanente, novo Politburo e novos delegados do Partido, mas mantendo Xi Jinping como secretário-geral para um inédito 3º termo consecutivo, em clara guinada na direção de uma administração mais personalista. São mudanças e novidades que tornaram o pano de fundo institucional de leitura mais complicada, não só para os analistas externos, mas também para os agentes internos – o que, certamente, não ajuda na dinamização da economia.

No limiar da divulgação dos dados de atividade do 3º trimestre, nisso incluindo o desempenho do PIB, ainda passamos por um choque institucional relevante. Horas antes da divulgação, o NBS (National Bureau of Statistics, o equivalente chinês do IBGE) confirmou um atraso na publicação dos dados, sem apresentar motivos e sem definir uma nova data.

Na mídia local, tal movimento, completamente atabalhoado, foi posto na conta da transição política – a plenária que dava início à mudança da administração começara imediatamente antes da data prevista para a divulgação das informações econômicas. A “justificativa” foi, no mínimo, ruim: as datas da Plenária e da divulgação do PIB eram conhecidas há muito tempo, e nada escusa um cancelamento, especialmente como ocorrido.

É desnecessário dizer que aqueles que contestam a qualidade dos dados chineses voltaram a se levantar, colocando em dúvida as informações oficiais. Tal movimento foi ainda mais intenso quando da divulgação dos números de setembro e do PIB do 3º trimestre de 2022: o crescimento interanual de 3,9% foi superior às expectativas de mercado (3,3%), com uma expansão, frente ao trimestre anterior, de 3,7%.

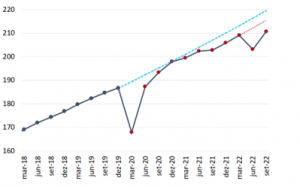

Para além do debate da acuidade dos dados, é importante notar que, mesmo com surpresa positiva, o resultado do PIB não foi bom. O gráfico abaixo mostra o comportamento recente do PIB dessazonalizado, em nível, frente à extrapolação de duas tendências: uma anterior à eclosão da pandemia (pré-2019) e outra no imediato pré-eclosão da Covid-Ômicron na China (grosso modo, de set/21 a mar/22). Ainda que a margem tenha sido positiva, não se consegue chegar a nenhuma tendência prévia; de choque em choque, e de mudança em mudança, a economia chinesa vai perdendo vigor.

Gráfico 2: PIB dessazonalizado (dez/10=100)

Fonte: NBS e BRCG

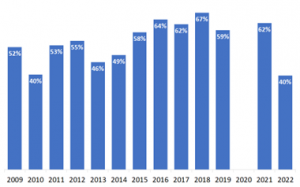

Voltamos, nesse ponto, a questões fundamentais: algo mudou na propensão ao consumo dos chineses em 2022. Se olharmos o PIB pela ótica da demanda, tal choque fica evidente. Excetuando 2020 (o que, convenhamos, faz todo sentido), o gráfico a seguir mostra a contribuição do consumo interno[3] para o crescimento acumulado até o 3º trimestre de cada ano. O desempenho deste ano é comparável ao de 2010, ainda antes de se tomar um caminho de mudança nos vetores de crescimento – da “Velha China” (exportações líquidas e investimentos) para a “Nova China” (consumo interno e serviços).

Gráfico 3: Contribuição relativa do consumo interno para o PIB (acumulado até o 3º trimestre)

Fonte: NBS

A Covid-Ômicron e as grandes medidas de restrição de circulação, no âmbito da política de Covid-zero dinâmica, ajudam a explicar o ocorrido (como sugere a informação presente no gráfico 1). Mas será que contam toda a história? Defendemos que há, na verdade, uma confluência de choques: a questão sanitária se soma a uma grande incerteza prospectiva, à erosão da poupança acumulada em ativos imobiliários e a dificuldades na geração de renda do trabalho em uma economia que enfrenta menos demanda (interna e externa), além de um estado permanente de “possível abre e fecha”.

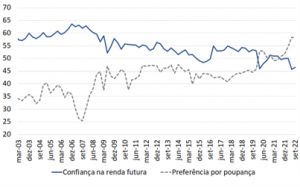

Em termos objetivos, o gráfico 4 condensa o que pensamos. De acordo com pesquisa feita pelo Banco Central Chinês (People´s Bank of China, PBoC) junto aos depositantes bancários urbanos, a confiança na renda futura encontra-se próxima do mínimo histórico. Como espelho desse comportamento, a propensão à poupança nunca esteve tão elevada. Resulta claro que, nesse cenário, o consumo interno não tem como florescer.

Gráfico 4: Confiança na renda futura e propensão a poupar (Pesquisa dos Depositantes Bancários Urbanos)

Fonte: PBoC

Pela ótica da oferta, o debate fica mais rico, nisso incluindo a possibilidade de enxergar os efeitos das políticas públicas em vigor – que, por excelência, não estimulam nem o consumo, nem os serviços da economia chinesa. A tabela abaixo nos dá um heatmap do crescimento interanual do PIB chinês durante os últimos trimestres. Após o fraco resultado do 2º trimestre de 2022, a economia melhorou. Mas o seu desempenho esteve longe de ser espetacular, e certas questões continuaram a chamar a atenção – tanto para o bem como para o mal.

Tabela 1: Heatmap do crescimento (Ótica da oferta, interanual)

Fonte: NBS

De um lado, o desempenho da construção civil (no setor secundário) continuou a chamar a atenção, mesmo com a manutenção de um grande choque restritivo no mercado imobiliário residencial (o que fica evidente, no setor terciário, por mais uma contração interanual das atividades imobiliárias). O ciclo de infraestrutura, liderado pelo Estado, segue a todo vapor, ajudando a dar sustentação mínima ao crescimento – mas, por outro lado, ressuscitando temores de uma má alocação de recursos.

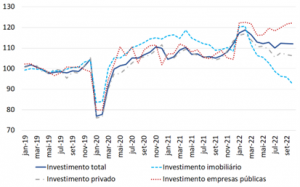

O debate sobre o perfil dos investimentos precisa ser aprofundado. Utilizando os indicadores de alta frequência de investimentos em ativos fixos, ficam evidentes as diferenças entre os investimentos totais e aqueles estritamente ligados às atividades imobiliárias, bem como entre os originados em empresas privadas e em empresas públicas. O gráfico 5 deixa claro que o descasamento de dinâmicas é tanto recente como crescente: há uma “estatização branca” em curso, em meio a um colapso do investimento residencial.

Gráfico 5: Investimento em ativos fixos (2019=100, ajustado sazonalmente, aberturas selecionadas)

Fonte: BRCG

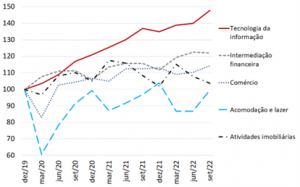

De outro lado, ainda que tenha ocorrido alguma recuperação do setor terciário no 3º trimestre de 2022, o seu desempenho geral continua sendo preocupante. Aqui há uma correspondência clara entre os desempenhos setoriais, as restrições sanitárias, o impacto restritivo da agenda regulatória imobiliária e as implicações sobre a propensão ao consumo das famílias. O gráfico abaixo, em nível, cristaliza as diferenças: houve setores impulsionados pela pandemia (tecnologia da informação) mas, no geral, existe enorme dificuldade para ultrapassar, e até mesmo atingir, o patamar prévio à pandemia.

Gráfico 6: Setor terciário (dez/2019=100, subsetores selecionados)

Fonte: NBS

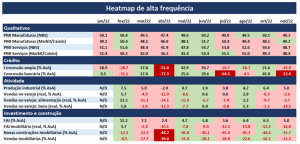

Para além dos pontos aqui elencados, é importante discutir como a economia tem se comportado neste final de 2022 – e as notícias de outubro não foram boas. O último trimestre do ano foi aberto com mais uma redução do momentum da economia chinesa, colocando em risco não só o crescimento deste ano mas, principalmente, a herança estatística para o ano que vem. Uma visão geral dos principais indicadores de atividade pode ser observada abaixo.

Tabela 2: Heatmap de alta frequência (2022)

Fonte: NBS, PBoC e Markit/Caixin

Com pouquíssimas exceções, o desempenho dos dados em outubro foi pior do que o observado em setembro[4]. Mesmo os indicadores que mostraram alguma melhora (o qualitativo Markit de manufaturas e o desempenho interanual de novas construções imobiliárias) foram amplamente negativos. Com um tecido econômico cada vez mais esgarçado, não é surpresa que aumente a pressão para que o governo abandone diversas práticas restritivas à atividade, especialmente nas searas sanitária e imobiliária. Devemos separar, no entanto, o que é o desejo dos agentes (especialmente estrangeiros) e quais são as disposições reais do governo chinês.

Na questão sanitária, muitos analistas tinham uma expectativa, em nossa visão infundada, de que haveria alguma sinalização de mudança na Plenária do Partido. Muito pelo contrário: ao elevar Li Qiang, secretário-geral do Partido em Shanghai e “timoneiro” das restrições sanitárias de abr/22, ao Comitê Permanente, entendemos que Xi Jinping passou uma mensagem contundente: a política de Covid-zero dinâmica não tem data para terminar.

É evidente, no entanto, que ajustes podem e devem ser feitos – fatos, inclusive, que já ocorreram. Nisso, é necessário tomar extremo cuidado com rumores e ruídos. No início de novembro, uma coletiva do National Bureau of Disease Control and Prevention[5] foi precedida de enorme otimismo nos mercados, antecipando “o início do fim” da Covid-zero. No evento, tudo diferente: a política foi reafirmada e os rumores de fim das restrições foram negados pelas autoridades chinesas, reconhecendo o óbvio – a política é dinâmica e deve se adaptar à evolução da realidade sanitária[6].

Aproximadamente dez dias depois, os protocolos de isolamento, especialmente para viajantes internacionais, foram flexibilizados. Alguns analistas leram as mudanças, novamente, como o “início do fim”. Continuamos céticos: os analistas acertam na direção, mas erram na intensidade. A política de Covid-zero segue como peça central da estratégia chinesa de combate à pandemia, e só deixará de sê-lo com o avanço da vacinação, destacando imunizantes mais eficientes na proteção contra a Ômicron e as suas subvariantes – questões que, ao menos no curto prazo, não estão exatamente no radar[7].

Note-se, por fim, que o avanço recente dos casos na China continental, marcando novos picos locais nas últimas semanas, não sugere que possamos ter flexibilização relevante no curto prazo. Ainda há um longo caminho a ser percorrido para que a pandemia seja tratada, na China, como está sendo no mundo ocidental. Na verdade, o risco, neste momento, é exatamente o contrário: há “ecos” do final de março de 2022, quando o governo tentou conter o surto de infecções pela variante Ômicron com políticas direcionadas e isolamentos seletivos. Não deu certo, e desembocamos nos amplos lockdowns que deprimiram a atividade no 2022.T2.

Gráfico 7: Casos de Covid (média 7 dias, por 100 mil habitantes)

Fonte: Johns Hopkins University CSSE

Já na questão imobiliária, recente divulgação de diretrizes de apoio ao setor, feita em conjunto pelo PBoC e pelo China Banking and Insurance Regulatory Commission (CBIRC), foi interpretada por muitos como um prelúdio de uma reviravolta nas políticas setoriais, estancando a grande sangria que tem sido observada desde o final de 2021[8]. Ledo engano: ainda que as novas diretrizes forneçam maior apoio financeiro ao setor, tanto do lado da oferta (toda a cadeia da construção) como da demanda (mutuários), não houve qualquer mudança nas grandes restrições de financiamento às incorporadoras.

Novamente, entendemos que os analistas, ávidos por mudanças, superestimam os efeitos dos ajustes nas políticas públicas: ganhou-se tempo, prazo e algum dinheiro, como já ocorreu outras vezes, mas o objetivo de desalavancar o segmento imobiliário segue intacto, mesmo com os seus óbvios efeitos colaterais sobre a economia.

Em conclusão, seguimos com grande mal-estar quanto ao comportamento da economia, e não vemos razões concretas para esperar mudanças relevantes até, pelo menos, meados do ano que vem. As políticas públicas seguem em operação, com ajustes monetários, creditícios e, principalmente fiscais[9]. Ainda assim, a economia não dá sinais de retomada, o que só reforça o ponto que temos defendido há alguns meses: com um receituário voltado para a “Velha China”, mas com problemas cada vez mais claros na “Nova China”, as políticas são ineficientes e desfocadas, gerando retornos marginais ao crescimento cada vez mais limitados.

A aceleração recente dos casos de Covid representa um risco real para a atividade ao final de 2022, com efeitos limitados sobre o crescimento deste ano, mas com possibilidade de gerar um carregamento bastante negativo para o ano que vem.

Incorporando os dados mais recentes, revisamos para baixo a nossa expectativa de crescimento. Para o último trimestre de 2022, esperamos expansão interanual de somente 3,6%, reduzindo o crescimento esperado para o ano a 3,2%. Os efeitos negativos da revisão são limitados para 2022, posto o avançado do ano. Há, no entanto, piora do carregamento estatístico para 2023, o que acaba sendo ampliado por uma redução do crescimento interanual esperado para o 1º trimestre do ano que vem, agora em 3,8%.

Tabela 3: Tracking PIB China (2022.T4 e 2023.T1)

Fonte: NBS e BRCG

Temos enorme curiosidade para saber qual será a meta de crescimento estabelecida pelo governo para o ano que vem, além do teor do planejamento econômico quinquenal, ambos a serem divulgados na 3ª Plenária do governo, em março. Parece-nos muito difícil, ao menos para o ano que vem, que se atinja crescimento superior a 5,0%. Estimamos expansão do PIB de 4,7% em 2023. E, com a informação hoje disponível, ainda há um evidente viés de baixa, que, a depender da evolução do quadro sanitário, pode ser relevante.

DISCLAIMER

Este relatório foi produzido pela BRCG utilizando dados públicos compilados até 22 de novembro de 2022 e possui caráter meramente informativo. O relatório é destinado a clientes e investidores institucionais, não podendo a BRCG e/ou os seus analistas serem responsabilizados por quaisquer perdas, diretas ou indiretas, derivadas de sua utilização. Este relatório não pode ser reproduzido, distribuído ou publicado por qualquer pessoa ou instituição, para quaisquer fins, sem a estrita autorização da BRCG.

[1] Uma versão modificada deste texto foi publicada como a seção Em Foco do Boletim Macro FGV IBRE de nov/22. Disponível em https://portalibre.fgv.br/boletim-macro

[2] Como em “China: 2020 de novo?” (Boletim Macro FGV IBRE, mai/22) e “China: Um momento delicado” (Boletim Macro FGV IBRE, ago/22). Disponíveis em https://portalibre.fgv.br/boletim-macro

[3] As estatísticas chinesas não separam o consumo público do privado. Como sabemos que está ocorrendo um impulso estatal ao crescimento, a contribuição privada tende a ser ainda menor.

[4] Sempre que a cédula for vermelha (verde), houve piora (melhora) em relação ao desempenho do mês anterior. Sempre que o número for vermelho (preto), houve queda (expansão) interanual da variável. Cores mais vivas, em vermelho ou verde, denotam movimentos mais intensos.

[5] A reunião foi convocada para o dia 05/11, levando a um rally dos preços de ativos ligados à demanda chinesa (nos mercados acionário e de commodities) nos dias anteriores. Mais informações disponíveis em https://www.reuters.com/world/china/china-host-press-conference-targeted-covid-prevention-nov-5-2022-11-04/

[6] Mais informações disponíveis em https://www.reuters.com/world/china/china-will-not-waver-its-dynamic-clearing-covid-19-strategy-health-commission-2022-11-05/

[7] Mais informações disponíveis em https://www.caixinglobal.com/2022-11-17/in-depth-whats-next-for-chinas-covid-vaccine-strategy-101966773.html

[8] Mais informações disponíveis em https://www.bloomberg.com/news/articles/2022-11-13/china-plans-sweeping-rescue-policies-to-avert-property-crisis?sref=IcCXDAEd

[9] Se entendermos como impulso fiscal orçamentário a variação do resultado primário, houve uma injeção de pouco menos de 1,5p.p. do PIB nos últimos 12 meses. Os canais parafiscais são ainda mais relevantes, mesmo que de difícil mensuração; é seguro dizer que o impulso efetivo é bem maior do que isso.